在擔(dān)保行業(yè)中,融資性擔(dān)保公司與一般擔(dān)保公司(通常指主要開展非融資性擔(dān)保業(yè)務(wù)的公司)雖然同屬信用增級服務(wù)機(jī)構(gòu),但在監(jiān)管定位、業(yè)務(wù)范圍、風(fēng)險特性及經(jīng)營模式上存在顯著差異。理解這些區(qū)別,特別是從“非融資性擔(dān)保業(yè)務(wù)”這一核心視角切入,對于企業(yè)選擇合作方、投資者判斷風(fēng)險以及監(jiān)管機(jī)構(gòu)實(shí)施分類管理都至關(guān)重要。

一、核心定義與監(jiān)管定位的根本不同

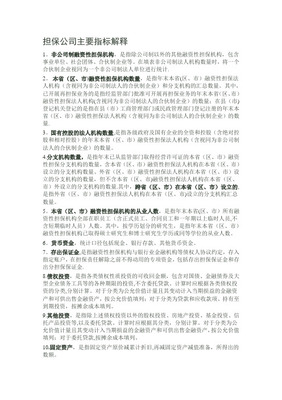

融資性擔(dān)保公司,是指依法設(shè)立,經(jīng)營融資性擔(dān)保業(yè)務(wù)的有限責(zé)任公司或股份有限公司。其核心特征是經(jīng)監(jiān)管部門(通常為地方金融監(jiān)督管理局)前置審批,獲取《融資性擔(dān)保機(jī)構(gòu)經(jīng)營許可證》,其業(yè)務(wù)直接介入金融體系,為借款人向銀行等金融機(jī)構(gòu)的貸款、票據(jù)承兌、信用證等融資行為提供擔(dān)保。它受到《融資性擔(dān)保公司管理暫行辦法》等嚴(yán)格監(jiān)管,在資本金、放大倍數(shù)、風(fēng)險集中度、撥備計提等方面有明確且苛刻的要求。

一般擔(dān)保公司(以非融資性擔(dān)保業(yè)務(wù)為主),通常是指在市場監(jiān)管部門注冊成立,主要從事非融資性擔(dān)保業(yè)務(wù)的法人機(jī)構(gòu)。其業(yè)務(wù)不直接涉及為金融機(jī)構(gòu)的融資活動提供擔(dān)保,因此大多情況下無需持有金融監(jiān)管部門頒發(fā)的特許牌照,準(zhǔn)入和日常監(jiān)管相對寬松,主要受《民法典》中擔(dān)保物權(quán)編及《公司法》等通用法律規(guī)范。

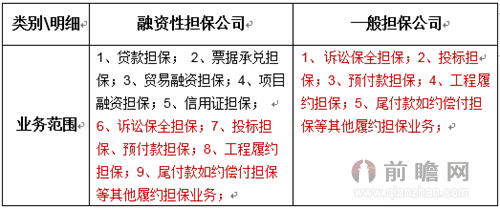

二、業(yè)務(wù)范疇:以“非融資性擔(dān)保業(yè)務(wù)”為分野

“非融資性擔(dān)保業(yè)務(wù)”正是區(qū)分兩者的關(guān)鍵標(biāo)尺。它主要服務(wù)于商品交易、工程履約、訴訟保全等非資金融通場景,其目的是保障合同履行、維護(hù)交易安全而非直接獲取貸款。

一般擔(dān)保公司的典型業(yè)務(wù)(即非融資性擔(dān)保業(yè)務(wù))包括:

1. 履約擔(dān)保:如工程承包合同中的投標(biāo)擔(dān)保、履約擔(dān)保、預(yù)付款擔(dān)保、質(zhì)量保修擔(dān)保。

2. 訴訟保全擔(dān)保:在司法程序中,為原告或申請人申請財產(chǎn)保全提供擔(dān)保。

3. 商業(yè)交易擔(dān)保:如貨物買賣合同中的付款擔(dān)保、供貨擔(dān)保。

4. 其他合約擔(dān)保:如租賃合同履約擔(dān)保、海關(guān)免稅擔(dān)保等。

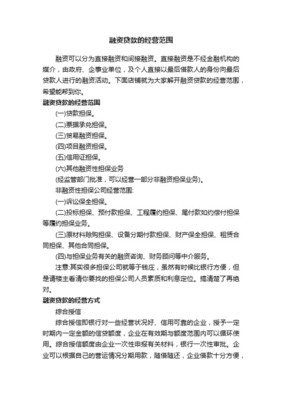

融資性擔(dān)保公司的業(yè)務(wù)則包含兩大板塊:

1. 核心主業(yè):融資性擔(dān)保——即為企業(yè)及個人向銀行等債權(quán)人的借款提供信用擔(dān)保,這是其特許經(jīng)營部分。

2. 兼營業(yè)務(wù):非融資性擔(dān)保——法規(guī)允許其在以融資性擔(dān)保為主業(yè)的基礎(chǔ)上,兼營上述如履約擔(dān)保、訴訟保全擔(dān)保等業(yè)務(wù)。

關(guān)鍵區(qū)別在于: 融資性擔(dān)保公司可以兼營非融資性擔(dān)保業(yè)務(wù),而一般擔(dān)保公司(除非取得牌照)不得經(jīng)營融資性擔(dān)保業(yè)務(wù)。前者是“金融+商業(yè)”的綜合體,后者則專注于“商業(yè)”信用領(lǐng)域。

三、風(fēng)險特征與經(jīng)營模式差異

- 風(fēng)險屬性與傳染性:

- 融資性擔(dān)保:風(fēng)險與宏觀經(jīng)濟(jì)周期、貨幣政策、特定行業(yè)景氣度高度相關(guān),具有顯著的系統(tǒng)性風(fēng)險特征。一旦發(fā)生代償,直接影響銀行資產(chǎn)質(zhì)量,風(fēng)險易在金融體系內(nèi)傳導(dǎo)。

- 非融資性擔(dān)保:風(fēng)險更多與具體項(xiàng)目的執(zhí)行情況、交易對手的信用及合同條款相關(guān),個案性強(qiáng),通常不具備廣泛的金融傳染性。

- 盈利與收費(fèi)模式:

- 融資性擔(dān)保公司收入以擔(dān)保費(fèi)為主,費(fèi)率通常與被擔(dān)保企業(yè)的信用風(fēng)險、貸款期限掛鉤,并受監(jiān)管指導(dǎo)。其盈利高度依賴風(fēng)險定價能力和批量業(yè)務(wù)管理。

- 一般擔(dān)保公司從事非融資性擔(dān)保業(yè)務(wù),收費(fèi)更具靈活性,往往基于項(xiàng)目金額、風(fēng)險復(fù)雜程度、擔(dān)保期限等因素協(xié)商確定,市場競爭更為充分。

- 資本要求與杠桿水平:

- 融資性擔(dān)保公司受嚴(yán)格的資本充足性監(jiān)管,擔(dān)保責(zé)任余額與凈資產(chǎn)的比率(放大倍數(shù))有上限規(guī)定(通常為10倍),以確保其風(fēng)險覆蓋能力。

- 一般擔(dān)保公司從事非融資性擔(dān)保業(yè)務(wù),法律雖無統(tǒng)一的杠桿倍數(shù)限制,但其擔(dān)保能力受自身資本實(shí)力的市場約束。

四、對市場主體的啟示

對于融資需求企業(yè):若需向銀行貸款,應(yīng)尋求持牌的融資性擔(dān)保公司提供增信;若僅為保障工程履行或訴訟保全,則選擇專業(yè)的一般擔(dān)保公司可能更具效率與成本優(yōu)勢。

對于投資者與合作伙伴:評估融資性擔(dān)保公司需重點(diǎn)關(guān)注其資本充足率、代償率、撥備覆蓋率等監(jiān)管指標(biāo)及金融風(fēng)險;評估一般擔(dān)保公司則更應(yīng)考察其在特定領(lǐng)域(如工程建設(shè)、司法服務(wù))的專業(yè)經(jīng)驗(yàn)、歷史業(yè)績及項(xiàng)目風(fēng)險管理能力。

**** 融資性擔(dān)保公司與一般擔(dān)保公司的主要區(qū)別,根植于其是否經(jīng)營需特許的“融資性擔(dān)保”業(yè)務(wù)。以非融資性擔(dān)保業(yè)務(wù)為主的一般擔(dān)保公司,扮演著市場經(jīng)濟(jì)活動“潤滑劑”和“安全閥”的角色,在特定的商業(yè)與司法領(lǐng)域不可或缺;而融資性擔(dān)保公司則是連接實(shí)體經(jīng)濟(jì)與金融體系的信用橋梁,承擔(dān)著更重的金融風(fēng)險與監(jiān)管責(zé)任。兩者在法治框架下各司其職,共同構(gòu)成了多層次、專業(yè)化的信用擔(dān)保服務(wù)體系。